| Торговля по президентскому циклу Торговый инструмент: различные

Временной диапазон: 4 года

Используемые индикаторы: Электоральные циклы

Обьем сделки: -

Алгоритм тактики:

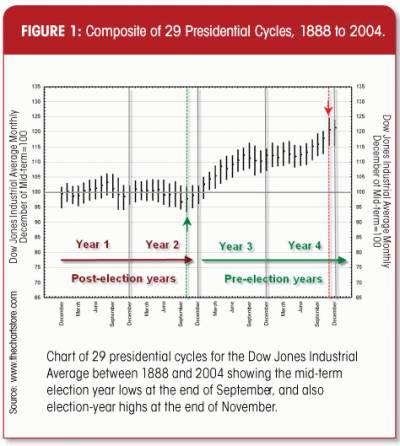

В специализированных изданиях часто появляются статьи о 4-летнем избирательном цикле в США и его влиянии на рынке. Теория гласит, что в попытке добиться переизбрания правящая партия начинает использовать стимулы для поддержки экономики перед выборами. Это значит, что, когда до выборов еще остается время, правящая партия нуждается в том, что придерживаться жесткой экономической политики, чтобы иметь возможность для маневра впоследствии. Следующие выборы президента произойдут в 2008 году. Что это может принести рынкам? Jeffrey A. и Yale Hirsch в ежегодном альманахе для трейдеров на 2007 год пишут: «В этом году инвесторы могут чувствовать себя в относительной безопасности. В третий год президентского срока с 1939 года, когда Доу упал на 2.9 %, фондовые индексы не закрывались на отрицательной территории. Самый сильный обвал рынков в третий год произошел в 1931 году во времена великой депрессии». Ритмы истории Статистика подтверждает, что президентский цикл действительно имеет место. В период с 1833 по 2004 год рост индекса Dow Jones Industrial Average для двух лет, предшествующих выборам составил 746%. В два послевыборных года рост индекса составил только 228 %. Авторы трейдероского альманаха указывают, что соотношение этих показателей составляет 3:1. «Как и любой другой цикл, президентский цикл дает нам «дорожную карту», позволяющую определить направление движения рынка», - говорит Darrell Jobman, контент-менеджер сайта www.electionomics.com, посвященного исследованию вопроса влияния выборов на рынке. Он также является главным рыночным аналитиком сайта www.tradingeducation.com. Однако, поскольку историю никогда не повторяется точно, весь вопрос заключается в том, как имея эту карту, торговать с прибылью. Моряки используют навигационные карты для определения направления движения, точно также мы можем использовать данные о президентских циклах, чтобы ориентироваться в штормовом море рынков, и чувствовать себя в большей безопасности». Однако не будем забывать, что инвесторы любят мыслить категориями ушедшей войны, не учитывая, что новая война всегда отличается от предыдущей. Поэтому на основе анализа данных нам надо разобраться в том, правда ли, что цикл президентских выборов позволяет прогнозировать пики и донья рынка достаточно точно, чтобы на этих прогнозах можно было создать торговую систему? Будет ли она прибыльной, и какие просадки мы будем иметь, торгуя по ней? Какова будет наша кривая депозита? В попытке ответить на эти вопросы мы решили поступить просто – разработать систему торговли на электоральных циклах, которую мы назвали Electionomic Trader (ET). Эта система генерирует все 2 сделки на 4-летний период (одну на продажу, вторую на покупку), таким образом, нам необходим большой объем исторических данных. В результате решено было опробовать систему на индексе DJIA, поскольку в Метастоке исторические данные для этого индекса включают период с 1897 года. Кроме того, мы попробуем применить эту системе к не-американским фондовым рынкам. Тестирование системы Для начала нам необходима точка отсчета. В этом отношении очень полезен был бы составной график. К счастью, один человек сделал его до нас. Рон Грис сконструировал составной график индекса Доу для периода с 1888 по 2004 год, на котором свел воедино данные для индекса, получив среднюю для 4-летнего президентского цикла (Рисунок 1).  Если кто-нибудь покупал Доу каждый раз на минимуме, который приходится на середину цикла (конец сентября) и продавал на максимуме года выборов (примерно конец ноября), успешны были бы такие сделки. Мы начала наш анализ с минимума середины первого цикла 20 столетия в сентябре 1902 и завершили его в конце 2006 года – три месяца спустя, после сигнала на покупку на последнем цикле. Мы также протестировали противоположный подход, то есть покупку на максимуме избирательного года (ноябрь) и продажу на минимуме электорального цикла 22 месяца спустя. Итоги нашего анализа весьма интересны. Для нашего анализа с 23 сентября 1902 года по 29 декабря 2006 года, если бы мы работали по стратегии покупки в сентябре в середине цикла и продажи в ноябре президентского года, наша общая прибыль составила бы 11,837.27. Это при том, что если бы мы использовали традиционную стратегию долгосрочного инвестирования, наша прибыль составила бы 12,397.73. За этот период было бы совершено 27 разворотных сделок, нам удалось бы поймать 95.5 % движения индекса за указанный период

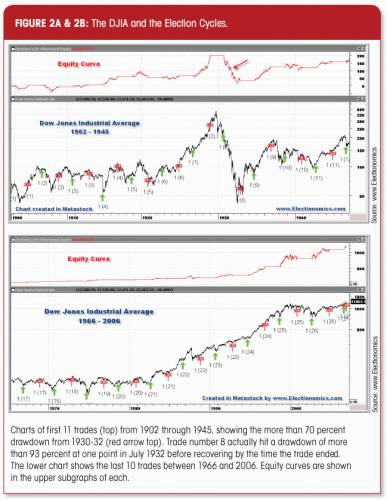

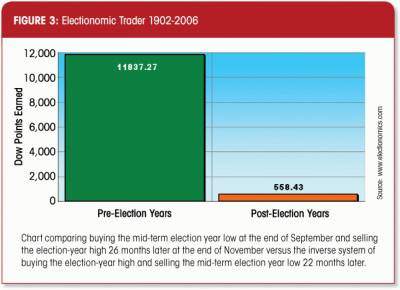

Рисунок 2. Если мы работали по ЕТ, то мы удерживали бы длинную позицию по Доу в течение 56 лет, в отличие от стратегии buy-and-hold, при которой нам пришлось бы удерживать ее все 104 года. Из 27 сделок за период с 1902 по 2006 год (последняя покупка 22 сентября 2006 года) 23 или 85 % были прибыльными (конечно, мы не включали в наш тест комиссионных и проскальзываний). Средняя прибыль на сделку составила 522 пункта против среднего убытка по неприбыльной сделке 46 пунктов. Чтобы бы уверенными в правильности наших данных, мы даже провели тест на еще одной машине, наши результаты получили подтверждение. Если бы мы придерживались противоположной стратегии: покупок в ноябре президентского года и продаж в сентябре 22 месяца спустя, то мы получили бы всего 558 пунктов против 12,398 при стратегии долгосрочного инвестирования. Таким образом, мы поймали бы всего 5 % движения индекса (рисунок 3).

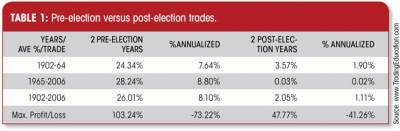

Рисунок 3. Торговый комментарий Теперь мы проанализируем наши результаты более подробно, основываясь на данных приведенных в таблице на рисунке 4. Мы обнаружили очень интересную закономерность. В период с 1902 по 1964 год – который составляет примерно половину нашего тестового периода – возврат при работе по ЕТ составлял 24 % на сделку, тогда как возврат по разворотной системе составлял 3.6 %.

Рисунок 4. Однако для второй половине тестового периода (1965-2004) различие между двумя методами увеличилось. Средний возврат на сделку для ЕТ вырос до 28 %, тогда как прибыль для работы по разворотной системе снизилась до 0.03 % на сделку. Это свидетельствует о том, что политика правительства в последние десятилетия оказалась более жестко привязана к президентскому циклу. Что касается убыточных сделок, то самая большая просадка пришлась на президентство Гильберта Гувера. В 1930-32 году наши потери составили 73 % на 8-й, «депрессионной» сделке. В какой-то момент, когда мы удерживали эту позицию, наша просадка составила 93 %. Это произошло в июле 1932 года, только к следующим выборам началось восстановление депозита. Средняя просадка для 4 убыточных сделок составила 23 %, однако это произошло благодаря колоссальной просадке на «депрессионной» сделке. Если бы ее не было, то средняя просадка составила бы лишь 6.8 %. Другие убыточные сделки пришлись на следующие годы: 1906-08, 1918-20 и1938-40. Весьма любопытно, что после Второй мировой войны правительство более жестко привязало свою экономическую политику к электоральному циклу, поэтому с 1945 года убыточных сделок при работе по системе не было. Какой из четырех лет цикла является лучшим, для удерживания длинной позиции? Это год предшествующий выборам (3-й год цикла). На него пришлось 60 % роста индекса Доу для периода с 1902 по 2006 год. Год выборов (год 4) дает возврат в размере 17 %, первый год после выборов – 15.6 %, тогда как второй год после выборов всего 4.3 %. Более широкое применение Американский фондовый рынок все еще остается самым большим рынком в мере. На него приходится 25 % мировой рыночной капитализации. Оказывает ли какое-то влияние президентский цикл в США на другие фондовые рынки? Чтобы ответить на этот вопрос, мы обратились к канадской фондовой бирже Торонто. Канада является парламентским государством, и выборы главы исполнительной власти здесь проходят не по фиксированному графику, как в США. Премьер-министр Канады может занимать свой кабинет в течение всего 5-летнего срока полномочий парламента, а может быть смещен через несколько месяцев.

Поскольку индекс TSX был введен только в 1950 году, наша выборка будет не очень большой. Мы используем нашу систему ЕТ для канадского рынка. То есть мы также будем покупать на минимуме середины срока полномочий американского президента и продавать на максимуме 26 месяцев спустя. Интересно, что итоги получилось еще более ошеломляющие, чем для американского фондового рынка. За период с 1950 по 2006 год было заключено 14 сделок. При этом нам удалось поймать 97 % роста индекса TSX, это дало нам коэффициент прибыли 40:1 (рисунок 5).  Заключение Итоги нашего тестирования подтверждают рабочую гипотезу. Хотя в истории не может быть двух полностью идентичных периодов, ее развитие является цикличным. ЕТ может быть использована для создания эффективной торговой системы. Конечно, мы не рекомендовали использовать только электоральную систему, но она может стать дополнительным весьма хорошим инструментом, поскольку работает превосходно без стопов и индикаторов. Результаты для большинства из 27 сделок по DJIA впечатляют, хотя «депрессионная» сделка сильно подпортила картину. Большинство трейдеров не могут позволить себе просадку в размере 25 %, тогда как просадка в размере 90 % является катастрофой. Но простое добавление в систему стоп-лосса может устранить этот фактор риска в будущем. Год 2007 Наше исследование дополняет многочисленные работы, сделанные в этой области, и доказывает, что простая система, основанная на закономерностях президентского цикла, может быть очень эффективной. Она может быть применена не только к американскому, но и к другим фондовым рынкам. Тестирование показывает, что год, предшествующий году выборов – лучший год 4-летнего цикла. Это означает, что, если в 2007 году в США не начнется новая «великая депрессия», то этот год будет благоприятным для рынка акций. © Matt Blackman

Источник: http://Перевод: www.kroufr.ru |